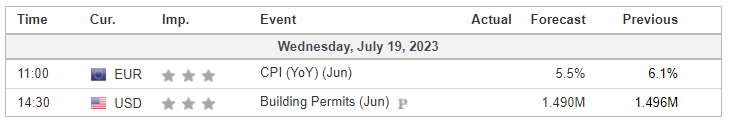

Les statistiques des demandes de constructions aux États-Unis seront importantes à surveiller aujourd’hui. Il est possible qu’elles sortent supérieures aux attentes et donc cela sera un signal très inflationniste. Pour le moment je ne vois pas de ralentissement économique aux États-Unis, souhaité par la FED pour faire baisser l’inflation.

Les bons résultats des entreprises confirment également que le scénario d’une récession aux États-Unis est tout sauf certain. Cette journée de mercredi sera particulièrement chargée.

CAC 40

Le CAC 40 reste très sensible à la Chine. Les mauvaises statistiques chinoises cette semaine ont impactées les valeurs de luxe, dont le poids dans l’indice français est énorme. Il faut être conscient que l’exposition sur le CAC 40 – c’est aussi une exposition indirecte sur la Chine.

Actualités

(Source: Bloomberg)

PIB chinois

L’économie chinoise a connu une croissance plus lente que prévu au deuxième trimestre, avec des signes inquiétants de ralentissement des dépenses de consommation et des difficultés persistantes du marché immobilier, incitant Pékin à faire davantage pour soutenir la reprise. Le PIB a augmenté de 6,3% au deuxième trimestre par rapport à l’année précédente, selon les données publiées lundi par le Bureau national des statistiques, plus faible que la prévision médiane de 7,1% des économistes interrogés par Bloomberg. Les indicateurs mensuels pour le mois de juin ont présenté une image mitigée, avec une baisse notable de la croissance des ventes au détail et un affaiblissement du marché immobilier, tandis que la production industrielle s’améliorait. La Banque populaire de Chine a maintenu son taux sur les prêts à un an inchangé à 2,65%, conformément aux attentes des économistes. Les actions de la Chine continentale ont baissé.

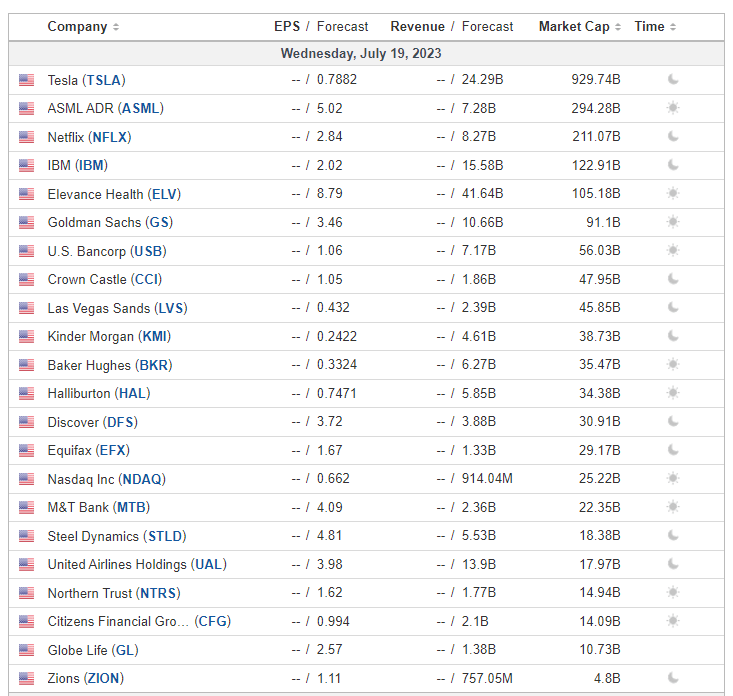

Les Trimestriels

Un rallye de près de 10 billions de dollars pour les actions mondiales cette année fait face à un moment décisif alors que des centaines d’entreprises publient des bénéfices au cours des prochaines semaines. Les entreprises du S&P 500 devraient afficher une baisse de 9 % de leurs bénéfices au deuxième trimestre, ce qui en fait la pire saison depuis 2020, selon les données compilées par Bloomberg Intelligence. En Europe, c’est peut-être encore pire, avec une chute prévue de 12 %. Mais avec la barre déjà basse – et certains indicateurs suggérant une reprise des bénéfices l’année prochaine – les stratèges sont divisés sur la réaction du marché. Les domaines d’intérêt incluent l’impact d’un dollar en chute libre, la substance derrière le buzz de l’intelligence artificielle qui a fait grimper les actions cette année, et des indices sur la mesure dans laquelle les entreprises sont affectées par la hausse des coûts et la pression des consommateurs.

Réglementation bancaire

Les régulateurs bancaires américains devraient publier la semaine prochaine leurs plans pour une refonte radicale des règles de capital, le dernier projet comprenant des exigences pour les prêts hypothécaires résidentiels des grands prêteurs qui vont au-delà des normes internationales. Les changements feraient partie de la version américaine d’un accord mondial connu sous le nom de Bâle III qui a suivi la crise financière. Les plans sont sur le point d’être dévoilés le 27 juillet par la Réserve fédérale, la Federal Deposit Insurance Corp. et le Bureau du contrôleur de la monnaie, selon trois personnes familières avec la proposition qui ont demandé à ne pas être identifiées en discutant des détails avant l’annonce.

Dette fragile des entreprises

Une tempête de 500 milliards de dollars de surendettement des entreprises commence à toucher terre à travers le monde, selon les données compilées par Bloomberg. Les grosses faillites s’accumulent au deuxième rythme le plus rapide depuis 2008, éclipsées seulement par les premiers jours de la pandémie. Cela aggrave les inquiétudes à Wall Street en menaçant de ralentir la croissance économique et de mettre à rude épreuve les marchés du crédit qui sortent tout juste des pertes les plus importantes depuis des décennies.

0 commentaires